Штраф за отсутствие страховки ОСАГО

Недобросовестные автомобилисты, будьте готовы к последствиям! Езда без ОСАГО может обернуться штрафами до 800 рублей.

- Поделиться

- Лайк

- Комментарии

- В закладки

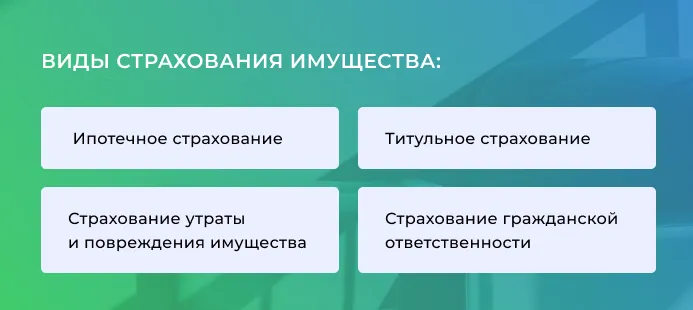

Страхование недвижимости: обязательно ли оно? В статье рассказываем о видах страхования и объектах, подлежащих защите.

Владелец жилья обязан застраховать недвижимость только в одном случае – если оно приобретено в ипотеку. Во всех остальных случаях страхование носит рекомендательный характер. Тем не менее, оформив такую страховку, граждане могут снять с себя значительную часть рисков.

Объекты, которые можно защитить страховым полисом:

Если дом признан аварийным, подлежит сносу или расположен в зоне военного конфликта, страховщик вправе отказать вам в приобретении страховки.

При оформлении полиса страхования имущества можно выбрать разные виды рисков: пожар, затопление, стихийные бедствия, кража, взрыв газа и многие другие. Чем больше рисков вы включите в страховку, тем выше будет ее стоимость.

Ипотечное страхование. При оформлении ипотечного кредита недвижимость подлежит страхованию согласно федеральному закону. Страховой полис возместит финансовые потери при пожаре, обрушении здания, взрыве или стихийном бедствии.

Страховать жизнь и здоровье заемщика по закону не обязательно, но большая часть банков требует от заемщика оформить такую страховку.

Страховать жизнь и здоровье заемщика по закону не обязательно, но большая часть банков требует от заемщика оформить такую страховку. В противном случае процентная ставка по ипотеке будет выше. Узнать подробности ипотечного страхования можно из этой статьи.

Титульное страхование. Этот вид страхования защищает владельца недвижимости при совершении сделки купли-продажи. Нередко бывают ситуации, когда после продажи жилья объявляется несовершеннолетний гражданин или наследник, чьи интересы не были учтены.

Титул – это право собственности на недвижимость, подтвержденное специальным документом. Этот вид страхования защищает владельца недвижимости при совершении сделки купли-продажи. Нередко бывают ситуации, когда после продажи жилья объявляется несовершеннолетний гражданин или наследник, чьи интересы не были учтены.

Во избежание таких происшествий страховая компания проводит полный анализ приобретаемой недвижимости перед сделкой. Сумма страхования может покрывать всю стоимость недвижимого имущества. Стоимость страховки составляет, как правило, не более 3% от цены жилья или коммерческого помещения.

Страхование утраты и повреждения имущества. Если в результате стихийного бедствия, действия третьих лиц здание будет повреждено полностью или частично либо произойдет порча отделки помещения, страховая компания выплатит компенсацию, указанную при оформлении полиса. В страховку можно включить ущерб, причиненный пожаром, потопом, взрывом бытового газа, взломом жилища злоумышленниками и воровством имущества.

Страхование гражданской ответственности. Эта страховка предполагает возмещение ущерба, причиненного имуществу соседям виновного. Если вы нанесете вред отделке, мебели, бытовой технике и т.п. соседской квартиры, страховая компания выплатит вашим соседям стоимость убытков. Такие случаи могут возникнуть при протечке в инженерных коммуникациях или при пожаре в вашей квартире.

Важно учесть, что при наступлении страхового случая придется представить доказательства для СК, что вред соседям нанесен непреднамеренно.

Чем больше вы укажете видов риска при заключении договора с СК, тем выше будет стоимость страховки.

Кроме этого, страховщик учитывает множество других факторов. Например, деревянный дом застраховать дороже, чем кирпичный, так как дерево является пожароопасным материалом. Учитывается срок эксплуатации жилого дома, наличие сауны, бани, камина. Принимается во внимание этаж, где находится квартира, сдается ли она в аренду, сколько дней в году в ней живут люди.

Если в жилище проведена сигнализация, датчики дыма, установлены датчики протечки в санузлах, то такой полис обойдется застрахованному лицу существенно дешевле. Оперативно оформить полис страхования недвижимости без оценки недвижимости и без посещения страховой компании вы можете на сайте INFULL.

Подписывайтесь сейчас

Присоединяйтесь к нам в социальных сетях: